La fatturazione elettronica 2019 è ormai divenuta una realtà. Al momento la richiesta di proroga avanzata al TAR dall’Associazione Nazionale Commercialisti non ha avuto alcun seguito e dal 1° gennaio scorso è entrato ufficialmente in vigore l’obbligo dell’invio e dello scambio di fatture elettroniche tra privati titolari di partita IVA residenti in Italia.

Restano esclusi dai nuovi adempimenti coloro che hanno scelto o che sceglieranno il regime forfettario oltre ai piccoli produttori agricoli, già precedentemente esonerati dall’emissione di fatture.

Il concetto di fattura elettronica era già noto almeno dal 2014 (ne parlammo a suo tempo nell’articolo Cos’è la fattura elettronica per l’Agenzia delle Entrate) perché a partire dallo stesso anno venne prescritta l’emissione di fatture elettroniche verso la Pubblica Amministrazione (PA) italiana da parte di tutti i soggetti interessati.

In altre parole, chi fornisce beni e servizi alla PA era già tenuto – da diversi anni – alla presentazione di fatture in formato elettronico.

Fatturazione elettronica obbligatoria: come funziona

Dal 1° gennaio 2019 le tradizionali fatture in formato cartaceo non sono più ritenute valide e devono essere approntate, spedite e recapitate in formato elettronico seguendo alcuni passaggi:

1) Creazione della fattura in formato XML (addio quindi all’abituale formato PDF, PDF/A o, peggio ancora, ai file DOC e DOCX).

L’unico formato accettato è l’XML, con la struttura della fattura definita dell’Agenzia delle Entrate. L’utilizzo di formati differenti non è valido e per il destinatario della fattura implica l’impossibilità di detrarre l’IVA. Il mittente che non usa il formato XML così come prescritto è passibile di sanzioni.

La fattura elettronica può essere emessa dal cedente/prestatore, da un terzo che emette per conto del fornitore (per esempio: provider, software house, commercialista…) o dallo stesso cliente per conto del fornitore.

2) Invio della fattura al Sistema di Interscambio (SdI) dell’Agenzia delle Entrate.

SdI non ha alcun ruolo amministrativo e non assolve compiti relativi all’archiviazione e conservazione delle fatture: il sistema approntato dall’Agenzia delle Entrate si occupa esclusivamente di ricevere le fatture in formato XML, di effettuare controlli formali sugli stessi file e di inviarli al destinatario. Spetta inoltre al SdI trasmettere al mittente ovvero a chi ha emesso il documento una ricevuta di avvenuta o mancata consegna.

Una comunicazione di scarto del documento viene trasmessa al mittente da parte del SdI, per esempio, nel caso in cui il controllo formale dovesse accertare una discrepanza tra il numero di partita IVA indicato e i dati anagrafici o l’indirizzo del cliente.

Il SdI riceve le fatture in formato XML anche dai soggetti intermediari (vedere più avanti) che offrono servizi commerciali per l’emissione e la gestione delle fatture elettroniche.

In fase di acquisto e configurazione dei servizi di fatturazione elettronica è importante avere già a disposizione un indirizzo PEC attivo e funzionante perché su tale account si riceveranno le notifiche da parte del provider o della stessa Agenzia delle Entrate: vedere Attivazione PEC gratuita: come fare.

3) Recapito della fattura in digitale secondo una delle modalità di ricezione previste dalla normativa. Come inviare una fattura elettronica a clienti italiani ed esteri.

In caso di errori formali, come detto, SdI invierà una comunicazione di scarto del documento al mittente della fattura elettronica. Qualora invece ci si accorgesse di aver commesso altri errori (non rilevabili da SdI) come, per esempio, sul dettaglio dei beni e dei servizi, sugli importi e così via, dovrà essere prodotta una nota di credito per gli stessi importi e si dovrà procedere con l’emissione di una nuova fattura con differente numerazione.

Tutte le fatture elettroniche che risultano corrette e prive di errori vengono recapitate al destinatario in base alla modalità specificata sul file XML o all’interno del portale Fatture e Corrispettivi dell’Agenzia delle Entrate.

A questo proposito va tenuto presente che ogni intermediario accreditato dall’Agenzia delle Entrate per la gestione di tutti gli adempimenti legati alla fatturazione elettronica riceve un codice alfanumerico univoco.

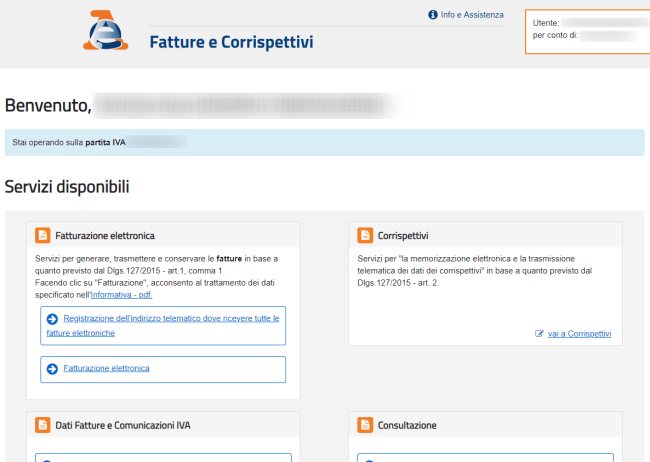

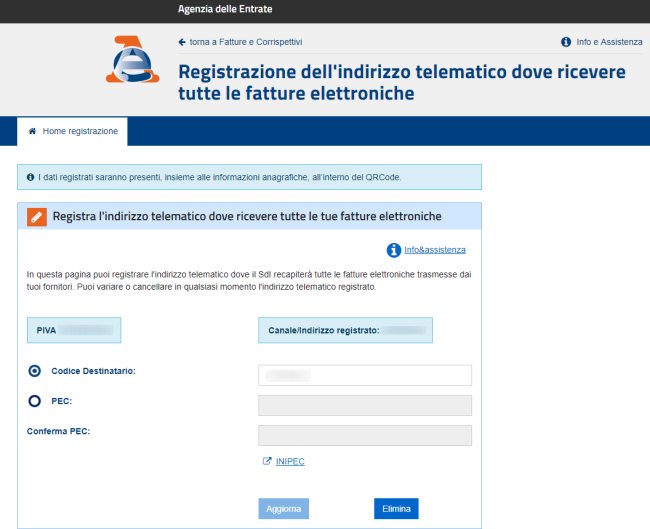

Portandosi in questa pagina, effettuando il login e cliccando su “Registrazione dell’indirizzo telematico dove ricevere tutte le fatture elettroniche“, i possessori di partita IVA potranno impostare il codice dell’intermediario scelto per la gestione della fatturazione elettronica nell’ambito della propria attività.

Il SdI, indipendentemente dall’indirizzo telematico riportato dal fornitore nella sua fattura, recapiterà in maniera automatica la fattura elettronica all’indirizzo telematico registrato che può essere un indirizzo PEC o meglio ancora il codice alfanumerico di 7 cifre dell’intermediario del servizio di fatturazione elettronica.

In questo secondo caso, indicando sul portale dell’Agenzia delle Entrate il codice destinatario del provider che offre il servizio di fatturazione elettronica si avrà la certezza di ricevere le fatture sull’applicazione web prescelta indipendentemente dal recapito che il mittente della fattura indicherà insieme con il numero di partita IVA.

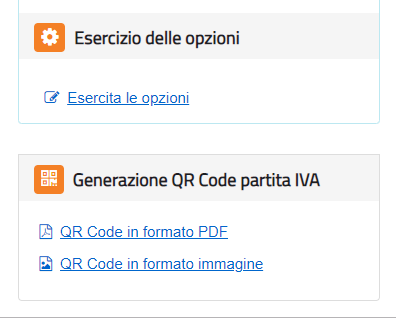

Sempre dal portale dell’Agenzia delle Entrate, facendo riferimento a questa pagina, una volta impostato e memorizzato il codice destinatario si può fare clic sui link QR Code in formato PDF e QR Code in formato immagine per generare un codice grafico che può essere esibito ai propri fornitori per l’inserimento in anagrafica dei propri dati fiscali.

Per l’invio delle fatture elettroniche verso clienti esteri le modalità da seguire sono quelle illustrate nel provvedimento 89757 del 30 aprile 2018. In breve, le regole da seguire per l’emissione delle fatture sono le stesse con la differenza che in fase di invio del documento bisognerà specificare il codice destinatario XXXXXXX.

La partita IVA da specificare è quella comunitaria (anteponendo quindi l’identificativo della nazione cui si riferisce) nel caso di soggetti con sede nell’Unione Europea; per i soggetti extra UE basterà invece inserire il codice OO 99999999999 nello stesso campo.

La normativa prevede che al cliente estero sia comunque inviata la fattura nel formato tradizionale, in PDF, dal momento che il soggetto molto probabilmente non sarà in grado di interpretare e gestire correttamente il contenuto del file XML.

Ove previsto, è ritenuta valida l’impostazione del CAP 00000 sulle piattaforme per l’invio di fatture elettroniche al SdI che non supportano formati differenti.

Emettere fatture elettroniche verso i clienti stranieri non è strettamente obbligatorio: stando a quanto stabilito dall’Agenzia delle Entrate è possibile inviare loro documenti cartacei o via email (anche in formato PDF) così come sempre fatto. In questo caso, però, ci si esporrà automaticamente all’adempimento chiamato esterometro.

Come abbiamo visto nell’articolo Fatturazione elettronica estero: come comportarsi con i clienti stranieri, quindi, conviene sicuramente emettere fatture elettroniche anche nei confronti dei clienti non italiani.

Le fatture emesse sia verso clienti italiani sia riferibili a operazioni transfrontaliere sono consultabili a questo indirizzo sul portale dell’Agenzia delle Entrate cliccando sui link Le tue fatture emesse e Fatture transfrontaliere emesse.

Oltre che sul servizio Fatturazione Elettronica dell’eventuale intermediario scelto, sul portale dell’Agenzia delle Entrate – alla stessa pagina – si possono verificare tutte le fatture ricevute.

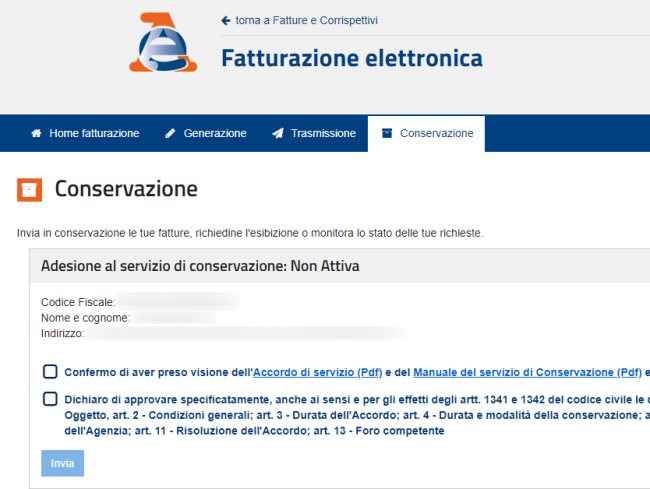

4) Conservazione in formato digitale delle fatture inviate e ricevute.

La fattura elettronica deve essere conservata in digitale per almeno 10 anni sia da parte di chi la emette che dal soggetto che la riceve.

Le fatture elettroniche non possono però essere semplicemente salvate sul proprio PC o su qualche unità di backup perché la normativa non lo permette.

Il Codice dell’amministrazione digitale fissa i principi tecnici che devono essere seguiti anche per la conservazione delle fatture elettroniche.

I soggetti intermediari per la gestione di tutti gli adempimenti legati alla gestione della fatturazione elettronica sono dei veri e propri punti di riferimento perché si occupano delle pratiche tecniche e amministrative.

Sebbene l’Agenzia delle Entrate abbia predisposto tre strumenti gratuiti per chi non volesse appoggiarsi agli intermediari per la creazione e l’emissione di fatture elettroniche, la stragrande maggioranza dei possessori di partita IVA si appoggerà a una delle soluzioni dei provider attivi sul mercato.

Il vantaggio derivante dall’affidarsi a soggetti intermediari è anche la possibilità di evitare installazioni e configurazioni specifiche: gran parte di servizi di fatturazione elettronica forniti da provider commerciali funzionano da web e sono quindi interamente fruibili da browser, spesso sia da sistemi desktop che dispositivi mobili.

Un apposito editor “grafico” consente, nel passaggio finale che porta alla composizione e all’emissione della fattura, di generare e inviare automaticamente al SdI il file XML.

A proposito della conservazione delle fatture, va detto che i servizi commerciali nati per assolvere a questa specifica esigenza (in genere sono integrati nel servizio che permette la composizione delle fatture e la gestione delle comunicazioni con il SdI) possono offrire condizioni contrattuali mutevoli. Dal momento che il servizio dell’Agenzia delle Entrate prevede un periodo di conservazione di 15 anni (cliccare qui previa autenticazione per accedere al servizio di conservazione), è bene verificare attentamente la durata dei rapporti contrattuali con i singoli fornitori di servizi commerciali.

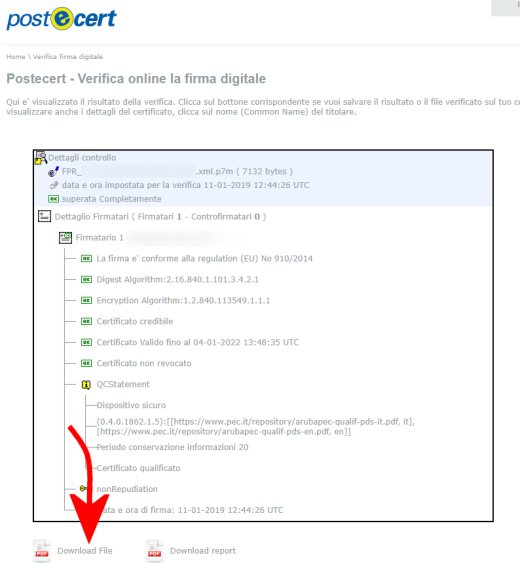

I servizi di fatturazione elettronica messi a disposizione dai vari intermediari, una volta inviato il documento al SdI, rilasciano il file XML contenente tutti i dati della fattura in formato .xml.p7m.

La seconda estensione .p7m sta a confermare che al file XML che descrive la fattura elettronica è stata apposta una firma digitale ovvero quella del soggetto intermediario.

Il nostro consiglio è quello di scaricare in locale (creandone un backup su PC e server NAS) i file .xml.p7m di ciascuna fattura. Nel caso in cui si dovesse cambiare intermediario e si stipulasse un contratto con un altro fornitore, sarà semplice inviare le fatture già emesse in passato al servizio di conservazione sostitutiva.

Per leggere il contenuto del file XML “nudo e crudo” di ciascuna fattura, è possibile usare ad esempio il servizio di PosteCert: per scaricare il file XML basterà fare clic sul pulsante Download file oppure applicazioni come ArubaSign e InfoCert Dike.

C’è comunque un punto che a distanza di anni dalla pubblicazione della Risoluzione n° 161/E del 9 luglio 2007 desta ancora qualche preoccupazione. Nel documento consultabile a questo indirizzo, a pagina 14 (punto d), si legge testualmente: “in tutti i casi in cui il contribuente affida, in tutto o in parte, il processo di conservazione a soggetti terzi continuerà a rispondere nei confronti dell’Amministrazione Finanziaria della corretta tenuta e conservazione delle scritture contabili e di tutti i documenti fiscalmente rilevanti. Eventuali inadempienze del soggetto incaricato della conservazione non potranno essere opposte all’Amministrazione Finanziaria per giustificare irregolarità o errori.

Ci si chiede a questo punto quali attività di controllo possa esercitare il normale utente-contribuente sul fornitore del servizio commerciale volto alla conservazione delle fatture affinché il processo di gestione dei documenti digitali venga correttamente svolto.

Le sanzioni a fronte del mancato rispetto dell’obbligo di fatturazione elettronica (in tutti i casi in cui esso è previsto) sono le stesse che vigevano nel caso delle fatture cartacee di tipo tradizionale.

Nel caso della fatturazione elettronica, per il 2019 è previsto un regime transitorio: fino a giugno 2019 si potranno emettere le fatture per i beni venduti e i servizi resi a terzi entro la scadenza della liquidazione periodica dell’IVA (mensile o trimestrale); da luglio fino a dicembre 2019 la fattura elettronica dovrà essere obbligatoriamente emessa entro 10 giorni dall’operazione cui essa si riferisce.

Dopo il primo anno essa dovrà essere probabilmente entro 5 giorni o addirittura 24 ore: ma si tratta di punti ancora da definire.

A questo indirizzo è possibile consultare una guida rapida prodotta da Aruba che spiega in modo esaustivo come preparare una fattura elettronica dando dettagli sull’intera procedura da seguire.

Allo stato attuale il ricorso presentato dall’Associazione Nazionale Commercialisti, non condiviso dall’Associazione Italiana Dottori Commercialisti che non vede come possa un differimento dell’entrata in vigore della normativa portare benefici, non ha prodotto alcun risultato.

La prima bocciatura da parte del Garante Privacy – con una serie di prescrizioni a carico dell’Agenzia delle Entrate: Fatturazione elettronica: pollice verso del Garante Privacy – è stata fatta seguire da alcune puntualizzazioni con cui è stato di fatto dato il via libera per la partenza della fatturazione elettronica: Fatturazione elettronica: il Garante Privacy stabilisce le regole del gioco.

/https://www.ilsoftware.it/app/uploads/2023/05/img_18492.jpg)

/https://www.ilsoftware.it/app/uploads/2023/07/radio-polizia-tetra-vulnerabilita.jpg)

/https://www.ilsoftware.it/app/uploads/2025/07/wp_drafter_482754.jpg)

/https://www.ilsoftware.it/app/uploads/2024/04/intelligenza-artificiale-consumo-energetico.jpg)

/https://www.ilsoftware.it/app/uploads/2025/07/cyber-coleottero.jpeg)